Steward-ownership daagt ons uit om na te denken over wat een bedrijf is, wie het bedient en waarom het bestaat.

Net daarom lijkt het veel impactinvesteerders te triggeren.

Of je nu een ondernemer, oprichter of investeerder bent, wij kunnen je helpen bij alle facetten van steward-ownership en de innovatieve financiering die het me zicht meebrengt.

"Steward-ownership als dé ultieme vorm van impactinvesteren"

De principes van steward-ownership houden de missie van een bedrijf centraal in haar activiteiten. Dit alternatief model zorgt ervoor dat opeenvolgende generaties van stewards de missie en waarden van de organisatie voortzetten en de impact waarborgen. Eigenaarschap in deze bedrijven vertegenwoordigt zowel verantwoordelijkheid als de vrijheid om te bepalen wat het beste is voor de missie op lange termijn. Deze bedrijven zijn niet te koop, maar worden bewust doorgegeven aan bekwame en begane opvolgers.

"Op steward-owned finance zijn we geen eigenaar van het bedrijf; we dienen het."

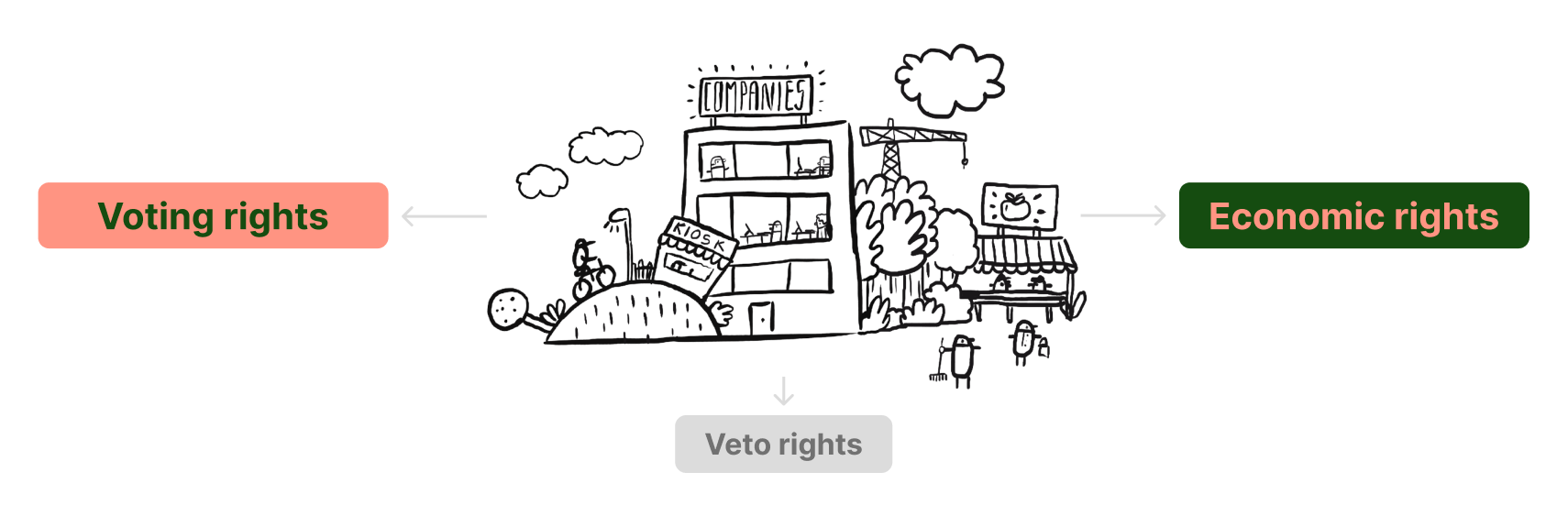

Steward-ownership verandert hoe macht wordt verdeeld - niet volgens financiële inbreng of erfenis, maar volgens competentie en alignering met de missie. In de praktijk trekt dit model stemrecht en financieel recht uit elkaar: Founders en de trekkers van een organisatie behouden beslissingsrechten, terwijl investeerders meer garanties krijgen over dividenden en return. Hierdoor kan de organisatie zich blijven richten op het vervullen van haar missie en toch rendement, liquiditeit en positieve impact bieden aan investeerders.

Groeiende relevantie voor investeerders

Doel economie: "Naarmate meer bedrijven overgaan op steward-ownership, zal dit model steeds relevanter worden voor beleggers. Daarom moeten we verder gaan dan het WAT van beleggen en ook kijken HOE beleggingen zijn gestructureerd.

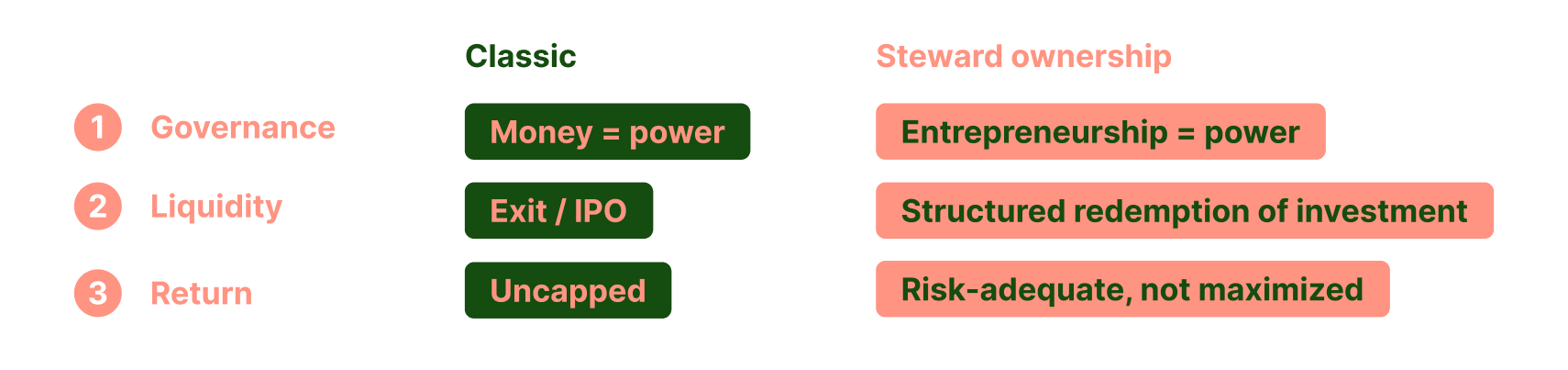

Steward-owned-Gecoördineerde financiering verschilt op drie niveaus van conventionele investeringen.

Sturing: De sturing door de ondernemers zelf kan niet worden behandeld als een commodity. Investeerders fungeren als partners at eye level in plaats van als traditionele (mede-)eigenaars.

Liquiditeit: D.m.v. een gestructureerde aflossing van aandelen wordt liquiditeit gecreëerd voor de investeerders. Door een positieve kasstroom van het bedrijf of uit extra financieringsrondes.

Rendement: "Hoeveel is genoeg?" is een centrale vraag. Rendementen zijn risico-adequaat, maar beperkt via afgesproken multiples, mijlpalen of andere afspraken.

Conventionele·equity financing blijkt geen goede fit met steward-ownership

Net als andere bedrijven hebben steward-owned ondernemingenkapitaal nodig om te groeien. Traditionele equity financing conflicteert met de principes van steward-ownership en bedreigt onafhankelijkheid en een missiegerichte focus. Steward-owned bedrijven hebben financieringsoplossingen nodig die zelfsturing mogelijk maken en de missie van het bedrijf ten allen tijden in stand houden.

Pas wanneer governance, financiën en missie op elkaar zijn afgestemd, kan het volledige potentieel van een bedrijf worden gerealiseerd.

"Kapitaal moet een middel zijn om de missie te dienen, niet andersom."

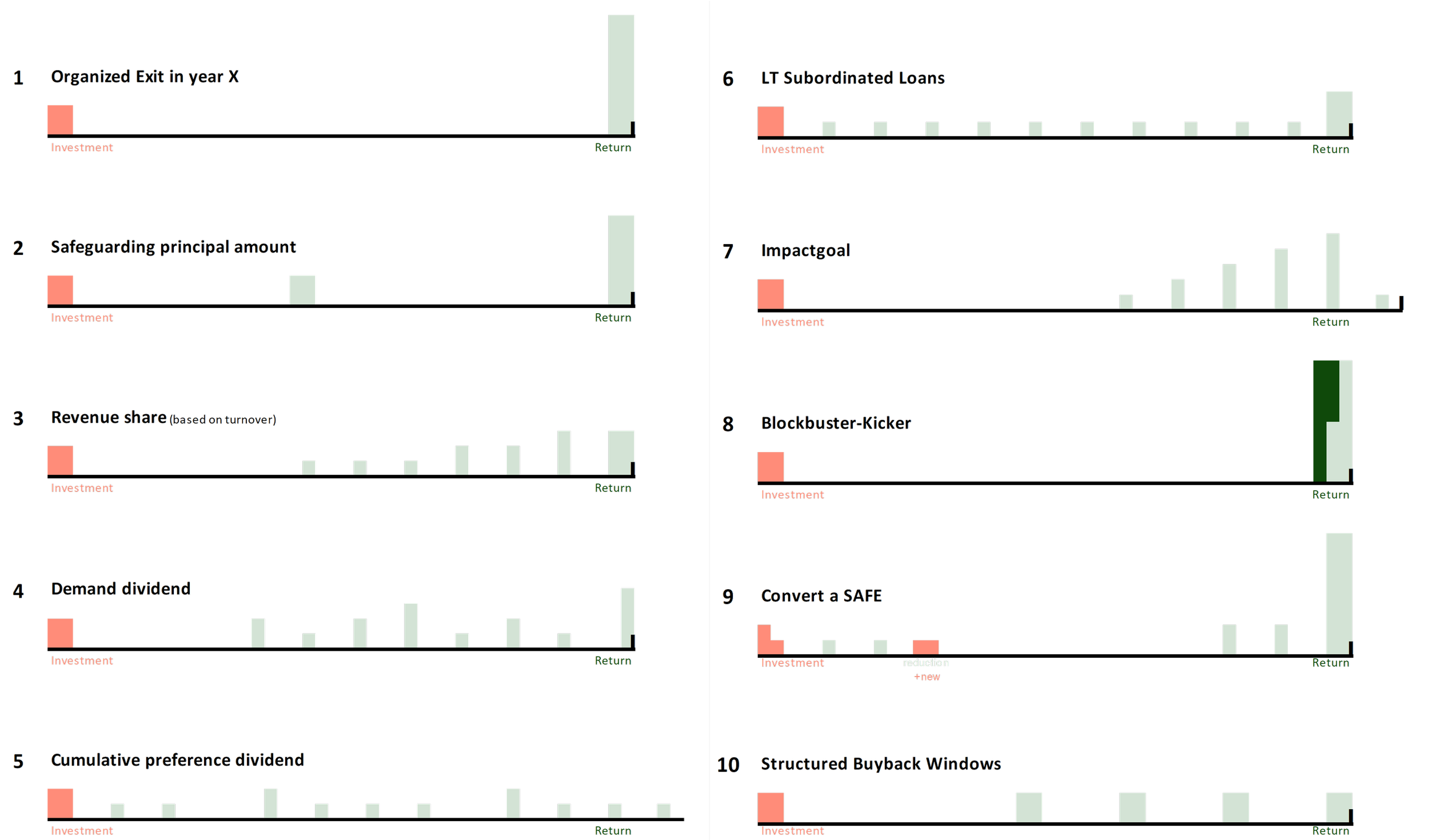

Steward-owned bedrijven hebben financiering nodig die investeerders voldoende rendement biedt in verhouding tot risico, prestatie en impact. Maar zonder stemrecht. Potentiële rendementen zijn gebaseerd op een vaste of flexibele bovengrens die wordt bepaald door multiples of milestones. Een veelgebruikt instrument is een "redemption waterfall" die de winst - volgens afspraak - toewijst aan investeerders. Eens die CAP bereikt kunnen vanaf dan toekomstige winsten de missie van het bedrijf volledig ondersteunen.

Omdat steward-ownership beslissingsrechten bij het bedrijf zelf leggen, is het logisch dat investeerders concretere rendementsgaranties nodig hebben. Veel steward-ownership afspraken combineren een redemption waterfall voor terugbetaling met "harde" mijlpalen zoals winstdoelen, inkomsten, deadlines of impactindicatoren om de belangen van het bedrijf in evenwicht te brengen met de rechten van investeerders. Een open dialoog en duidelijke verwachtingen zijn essentieel bij het ontwerpen van deze innovatieve financieringsoplossingen.

Steward-owned-aligned-financing is maatwerk omdat het pad naar liquiditeit duidelijk wordt vastgeklikt. Dit maatwerk kan resulteren in gelaagde financieringsstructuren - zoals in het voorbeeld hierboven - of in eenvoudigere overeenkomsten waarin multiple, jaar en eventuele bijbehorende penalties worden gespecificeerd.

"Delivering high returns in a short time-frame always makes it harder for a company to fulfill its purpose, and to deliver the impact that made us invest in the first place. Balancing our expectation of a fair return with the needs of the company is the key to achieving social and environmental impact as well as sustainable dividends."

Alexander Kühl - Medeoprichter, Purpose Evergreen Capital

De rechten van investeerders versterken

Omdat traditionele, onvoorspelbare exit-scenario's met onbeperkte rendementen niet mogelijk zijn, hebben investeerders in steward-owned bedrijven meer garanties nodig op het vlak van rendement en liquiditeit. Hoewel ze geen stemrecht hebben, kunnen investeerders sterke informatierechten, consultancyrechten en zelfs vetorechten hebben bij specifieke beslissingen, zoals belangrijke investeringen in het bedrijf. Deze rechten zorgen ervoor dat investeerders goed geïnformeerd zijn, een strategische bijdrage kunnen leveren en dat het bedrijf profiteert van hun ervaring.

Innovatieve financiering

Omdat steward-ownership een innovatieve structuur is, is de financiering van deze bedrijven meestal ook innovatief. Veel voorkomende financieringsvormen zijn onder andere:

Aflosbaar preferent aandelenkapitaal zonder stemrecht

Equity-like debt, zoals converteerbare achtergestelde leningen

Winstdelende certificaten

Leveraged buyouts

Inkoop van eigen aandelen in contanten met een put-option of "terugkooprecht".

Cumulatief preferent dividend

Overdrachten naar andere steward-owned bedrijven

De patronen en relaties tussen investering en rendement kunnen veel verschillende vormen aannemen:

Cases zoals Wildplastic, Stapelsteinof Vyld zijn goede voorbeelden van hoe Steward-Owned-Alligned-Finance (SOAF) in de praktijk kan werken.

"It was a good first step to shift investments toward ESG and impact. But to align my investments with my values, I also need to examine the investment structure of the companies I support."

Kai Viehof, Effectenbelegger

Op zoek naar steward-owned investeringsmogelijkheden?

We ondersteunen vooruitstrevende ondernemers bij het vinden van financiering voor hun steward-owned onderneming. Door samen te werken met investeerders die geloven dat de missie van een bedrijf centraal moet blijven staan.

Er is een groeiend aantal investeerders dat meer wil leren over Steward-Owned-Alligned-Finance (SOAF). Een paar jaar terug pionierden Purpose Ventures en Purpose Evergreen Capitalmaar inmiddels vinden steeds meer investeerders hun weg. Eerst in landen als Duitsland, Nederland en Zwitserland die voorop liepen, maar ook in België groeit de interesse.

Wil je weten waarom steward-ownership vaak "de ultieme vorm van impact investing" wordt genoemd?

Wij zijn het Belgisch aanspreekpunt voor alles over steward-ownership

Hoe we je kunnen helpen:

Stel een vraag in de maandelijkse open call

Elke eerste dinsdag van de maand om 13 uur staat het Belgische Steward-owned team klaar om al je vragen te beantwoorden. Inschrijven is niet nodig.

Verken hoe steward-ownership je kan helpen in een 1-op-1-gesprek

Overweeg je een steward-owned onderneming of investering? We nemen de tijd om naar je verhaal en behoeften te luisteren. Laten we uitzoeken hoe we je kunnen helpen. We zijn graag je gids

Breng dit concept naar het publiek. We houden van uitnodigingen.

Tijdens een keynote of workshop leiden we je door de unieke wereld van steward-ownership. Ontdek waarom dit een cruciale bouwsteen is om de economie te veranderen.